-

-

우리는 무엇을 사야 하는가 - 부의 도약을 위한 성장주 12

김단 지음 / 원앤원북스 / 2022년 10월

평점 :

코로나19 이후, 유례없는 상승장이 이어지면서 폭발적으로 증가했던 동학개미운동으로 개인 투자자가 급증했다. 수많은 주식 관련 투자서가 나오고 주식 종목과 거래를 다루는 유튜버들도 주목받았다. 하지만 2022년 10월 현재, 러시아·우크라이나 전쟁의 장기화로 인해 공급망이 정체됐다.

또한 미국이 금리 인상으로 긴축 움직임을 보이면서 유동성 장세가 끝나고 하락장이 본격화되고 있다. 이로 인해 주식 시장을 떠나는 개인투자자가 늘어나고 있다. 세계 증시가 고물가와 고금리 영향으로 하락장을 형성한 가운데, 우리나라의 주식시장도 예외 없이 큰 영향을 받고 있다.

이러한 시기에 우리는 주식 시장에서 무엇을 어떻게 해야 할 것인가? <우리는 무엇을 사야 하는가>는 정교한 가치투자에서 실마리를 찾고 있다. 이 책의 저자는 주식 시장에서 실적이 폭발적으로 상승할 모멘텀을 갖춘 종목을 찾는 동시에 '정교한 가치투자'를 해야 할 때라고 강조했다.

p.21

우리가 투자에 실패하는 대부분의 원인은 바로 이 '손실 회피 성향' 때문이다. 손실을 보는 것을 두려워하는 마음이 왜 투자에 실패하는 이유가 되느냐고 누군가는 의문을 던질 것이다. 이 의문에 대해 나는 대다수가 용기를 부려야 할 때 겁내고, 겁을 내야 할 때 용감해지기 때문이라고 대답하고 싶다.

p.52

코스피의 개인 투자자 비중은 약 50% 수준인 데 반해 코스닥의 개인 투자자 비중은 무려 86%에 달한다. 코스닥에 한정해서 증시를 움직이는 주체는 기관이 아니라 개인인 것이다. 개인들 다수는 결코 연수익률 10%를 목표로 삼지 않는다. 그들이 만약 10% 미만의 목표 수익률을 기대했다면 코스피의 우량주나 고배당주 위주로 포트폴리오를 꾸렸을 것이다.

그는 주식 시장이 악화된 상태이므로 더욱더 가치투자에 주목해야 한다고 말했다. 가치투자란 실적 ‘상승’이 기대되는 기업을 선별해서 상승된 실적이 주가에 반영되기를 기다리는 모든 행위를 뜻한다. 기대 실적이 우수한 종목을 선별하기 위해서는 지적 창의력과 자기 신뢰가 필요하다는 것이다.

이 책은 초보 투자자도 쉽게 이해할 수 있도록 불필요한 정량적 재무정보를 배제하는 대신 간단한 투자 아이디어를 통해 해당 기업의 성장 시나리오를 보여줌으로써 이 책을 읽는 독자들이 골든타임에 들어선 종목을 선정할 수 있는 투자 사고력을 높이는데 목표를 두고 있다.

이 책에서는 가치투자를 위한 5개 업종과 업종을 대표하는 12개 종목을 소개하고 있다. 이를 통해 가치투자 원칙에 관한 전반적인 투자 관련 이야기를 전하고 있다. 특히 저자는 투자 아이디어를 기반으로 기업의 성장 시나리오를 예상하고 골든타임에 들어선 종목을 선별하는 데 초점을 맞추고 있다.

p.107

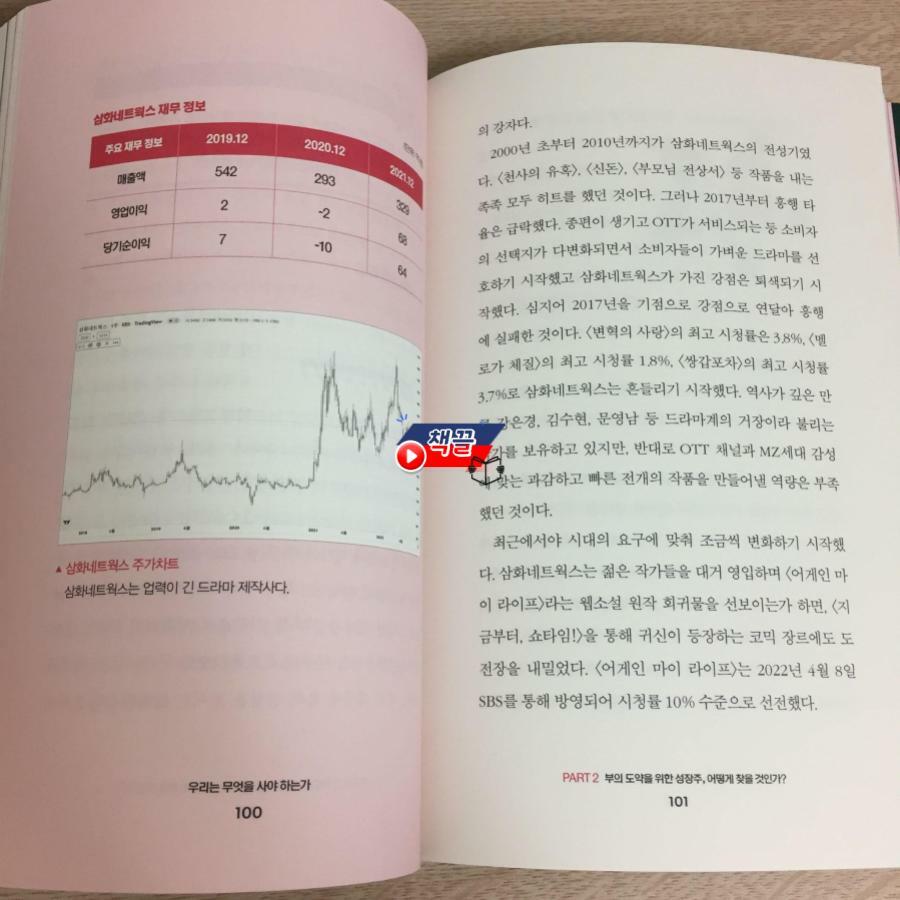

삼화네트웍스는 2022년 라인업 세 작품 모두의 IP를 보유하고 있다는 것이 가장 큰 장점이다. 현재 공급 계약 공시를 통해 실제 실적 추이를 예상할 수 있음에도 큰 주가 변동이 없는 것 또한 메리트 요인이다. <지금, 헤어지는 중입니다>의 중국 방영권 수익 일부가 2022년 실적으로 환입되고 위 세 드라마의 방영권 판매와 <멘탈리스트>의 매출을 고려했을 때 2022년 예상 영업이익은 150억 수준이다.

p.139

디앤씨미디어의 입장에서 또 하나의 강력한 모멘텀은 픽코마의 도쿄증권거래소 상장이다. 픽코마는 현재 일본 디지털 만화 시장에서 65% 점유율을 차지하고 있고, 누적 거래액은 2018년 652억 원에서 2021년 7월 7천억 원을 훌쩍 넘겼다.

이 책은 총 3개 파트로 구성되어 있다. 파트 1 ‘가치 투자를 위한 마인드셋’에서는 주가 상승의 메커니즘과 투자 실패 이유에 대해 분석하는 한편, 가치투자는 어떻게 해야 하는지에 대해 소개했다. 특히 기업의 성장 시나리오를 바탕으로 자신의 투자 사고와 판단을 더하는 방법에 대해 소개해 관심을 끈다.

파트 2 ‘부의 도약을 위한 성장주, 어떻게 찾을 것인가?’에서는 우리가 주목해야 할 성장주의 시나리오에 주목하고 있다. 특히 이 책에서는 드라마 제작사를 비롯해 웹툰, 패션, 플랫폼, 미용 기기의 5개 업종을 분석해 소개했다. 또한 해당 업종에서 12개 종목을 뽑아 현재 상황과 미래 가치를 검토해 설명했다.

파트 3 ‘부의 기회는 인플레이션 너머에 있다’에서는 고금리 고물가의 상황에서 우리는 어떻게 대처해야 하는지에 대한 전망을 제시했다. 결국 이 모든 것들은 ‘고성장 실적주’ 투자를 통한 부의 도약을 꿈꾸는 사람들이 원하는 것이다.

p.160

게임 사업의 경우 젤리스토우 스튜디오의 '월드 오브 워페어' 퍼블리싱 계약을 맺으며 차세대 먹거리를 발굴해나가고 있다. 자체 개발 게임, 룽투코리아와의 공동 개발 게임, 월드 오브 워페어의 흥행 후 개발사 지분 투자 후 자회사 편입, 이 세 가지 옵션을 통한 게임 사업 성장을 기대해 볼 만하다.

p.195

명실상부하게 케어랩스는 스타트업 기반 플랫폼 기업 중 재무구조가 가장 견실한 기업에 속한다고 볼 수 있다. 굿닥은 스타트업이 으레 그렇듯 R&D 및 성장 동력 발굴을 위한 투자 집행이 이어지며 지속 적자를 기록하고 있다. 하지만 바비톡의 경우 2021년 40억 원의 영업이익을 내며 지속적인 영업 흑자를 기록하고 있어 이미 상장 요건을 완비하고 있다고 볼 수 있다.

하지만 투자와 관련해서는 '어느 것이 정답이다'라고 할 수 없다. 다른 사람의 말을 무조건 믿고 투자했다가 손실을 본다면 투자에 대한 책임은 전적으로 본인이 책임져야 한다. 고수익 보장이나 투자원금 보존 등은 한 번쯤 의심해 봐야 한다. 어느 누가 원금이 보장되고 고수익률을 낼 수 있는 희귀템을 추천해 준단 말인가?

저자는 요즘이야말로 ‘정교한 가치투자’가 필요한 시점이라고 말했다. 현재의 견고한 실적은 잃지 않는 투자를 하도록 도와주나 견고한 실적을 갖춘 기업 중에서도 산업의 골든타임에 위치해 실적이 폭발적으로 상승할 모멘텀을 갖춘 종목을 추려내야 한다고 강조했다.

이 책에서 제시하는 내용들은 어디까지나 주식 투자를 위한 가이드로 삼아야 한다. 자신의 투자 성향이나 자금력 등이 다르기 때문이다. 시장 상황을 잘 살펴보고 적합한 종목을 선정해 투자하시기 바란다. 물론 앞서도 이야기한 것처럼 투자에 대한 책임은 전적으로 자신에게 있다.

이 포스팅은 원앤원북스 출판사로부터 도서를 제공받아 주관적인 관점에서 살펴보고 작성했다.

* 출처 : 박기자의 책에 끌리다, 책끌